2023年3月21日(火曜日)

遺産の評価を巡る問題② ~非上場の自社の株式の評価~

岩崎総合法律事務所では、資産家、経営者、投資家、高額所得者などの「富裕層」と呼ばれるお客様に対する法務サービス Legal Prime® を提供する中で、相続紛争案件のノウハウ、経験が蓄積されてまいりました。

資産家個人が死亡する場合にその世帯で生じる相続紛争の問題について、お客様にとって最善の解決となるようにサポートしています。

富裕層の相続においては、「遺産の評価」を巡る問題が高確率で発生します。

その遺産の規模が大きい場合、いくらで評価するかで結果が大きく異なるからです。

資産の評価はこれを専門とする機関が存在します。

しかし、かかる機関は必ずしも裁判実務のプロフェッショナルではありません。

取引で活用されるような資産の評価と、公正な裁判のために活用されるべき評価はそのポイントが異なるところがあります。

したがって、評価については、専門機関に依頼する際にも、裁判実務の傾向、その依頼趣旨や前提事実について専門機関によく説明し、内容についてよく協議することがポイントです。

以下では、「遺産の評価」の問題のうち「非上場の自社の株式の評価」の問題について、Q&A形式で解説いたします。

相続問題についてお悩みの方は、早急に当事務所までお問い合わせいただくことをお勧めいたします。

当事務所では、資産家個人が生前に資産承継計画を検討される際の助言や設計もサポートしています。生前の資産承継計画についてご関心をお持ちの方も是非ご相談ください。

弊事務所では、富裕層法務サービス Legal Prime® を通じ、資産家、投資家、会社経営者などの資産・収入の多いお客様に対し多様なサポートを提供してまいりました。

これにより得られた知見の一部を書籍化し発売中です。ご興味をお持ちいただけましたら、書影をクリックして詳細をご確認ください。

目次

- Q1 遺産の評価の問題は、どうして重要なのでしょうか

- Q2 非上場の株式の評価方法には、どのようなものがあるでしょうか

- Q3 時価評価の方法にはどのようなものがあるでしょうか

- Q4 評価アプローチごとの特徴や長短はどのように整理されるのでしょうか

- Q5 実際に用いられる具体的な評価方法について、その特徴や長短はどのように整理されるのでしょうか

- Q6 DCF法、利益還元法、配当還元法:インカム・アプローチには、どのような評価方法があるのでしょうか。その注意点も教えてください

- Q7 市場株価法、類似上場会社法、取引事例法:マーケット・アプローチには、どのような評価方法があるのでしょうか。その注意点も教えてください

- Q8 簿価純資産法、時価純資産法(再調達価額)・修正簿価純資産法:ネットアセット・アプローチには、どのような評価方法があるのでしょうか。その注意点も教えてください

- Q9 非流動性ディスカウントとはどのようなものでしょうか

- Q10 コントロール・プレミアム、マイノリティ・ディスカウントとはどのようなものでしょうか

- Q11 時価純資産法(再調達価額)における税効果の問題とはどのようなものでしょうか

- Q12 評価方法の個別論点については、どういった重要さがあるのでしょうか

- Q13 課税評価額を算定する方法にはどのようなものがありますか。紛争実務ではどのように考慮されるのでしょうか

- Q14 実務上、非上場の株式の評価はどのようにして決められるのでしょうか

- Q15 当事者間で株価又はその評価方法の合意ができなかったとき、株式の評価について裁判所はどのような判断を下すのでしょうか

- Q16 非上場の会社といっても、資産管理会社の場合は、どのように評価されるのでしょうか

Q1 遺産の評価の問題は、どうして重要なのでしょうか

株式や不動産はその価値が一義的に定まるものではなく、評価を要します。

その評価方法には様々あり、評価方法毎に算出される評価額に大きな差が生じることはよくあることです。

また、たとえ同じ評価方法であったとしても、その評価の前提にすべき事実関係をどのように設定するかによっても評価額には差が生じます。

このため、評価を要する資産については、その評価方法や前提事実をめぐって問題となります。

評価に関する調査が不十分であるなどにより、不当に請求額が低かった場合には本来の権利は実現しません。

一方で根拠なくいたずらに高額な評価を主張しても、結局採用されないうえに裁判所に納付する手数料も高額になってしまいます。

このため、あるべき合理的な評価額がどのようなものであるかを把握した上で臨むことが重要です。

なお、評価をするにあたっての基準時は、遺留分侵害の額は通常は相続開始時を基準として評価します(遺産分割については分割時など問題となる場面によって評価時点が異なるので注意が必要です)。

Q2 非上場の株式の評価方法には、どのようなものがあるでしょうか

遺産には、非上場の自社の株式が含まれる場合も多々あります。

その非上場株式の評価方法にも、以下のとおり様々なものがあります。

株式の評価方法についても、不動産の評価方法と同様に、その正味の価値を評価することを主眼とするものと、課税評価額を算定することを主眼とするものがあります。ここで株式の正味の価値とは、想定取引価額ではなく規範的価値(企業価値に持株割合を乗じることによって得られる価値であり、プロラタ価値と呼ばれます)を指します。

正味の価値を基準にすることが公平ですから、鑑定では通常は正味の価値を評価することを主眼とする方法をもって判断される(少なくとも判断しようとする)ことになります。

一方、当事者が合意で評価を決める場合には、課税評価額が参考にされやすいものといえます。

課税評価額を算定することを主眼とする方法は、客観的に恣意が入りにくい形で評価額が算定されるという利点があるためです。

Q3 時価評価の方法にはどのようなものがあるでしょうか

非上場の株式の客観的価値を評価する方法はいくつかあります。

その分類として評価のアプローチに着目したものがあり、これによると概ね以下の3つに大別されます。

① インカム・アプローチ:期待される利益またはキャッシュフローに基づいて評価する方法

② マーケット・アプローチ:上場している同業他社や類似取引事例などと比較することで相対的に価値を評価する方法

③ ネットアセット・アプローチ:貸借対照表上の純資産から価値を評価する方法

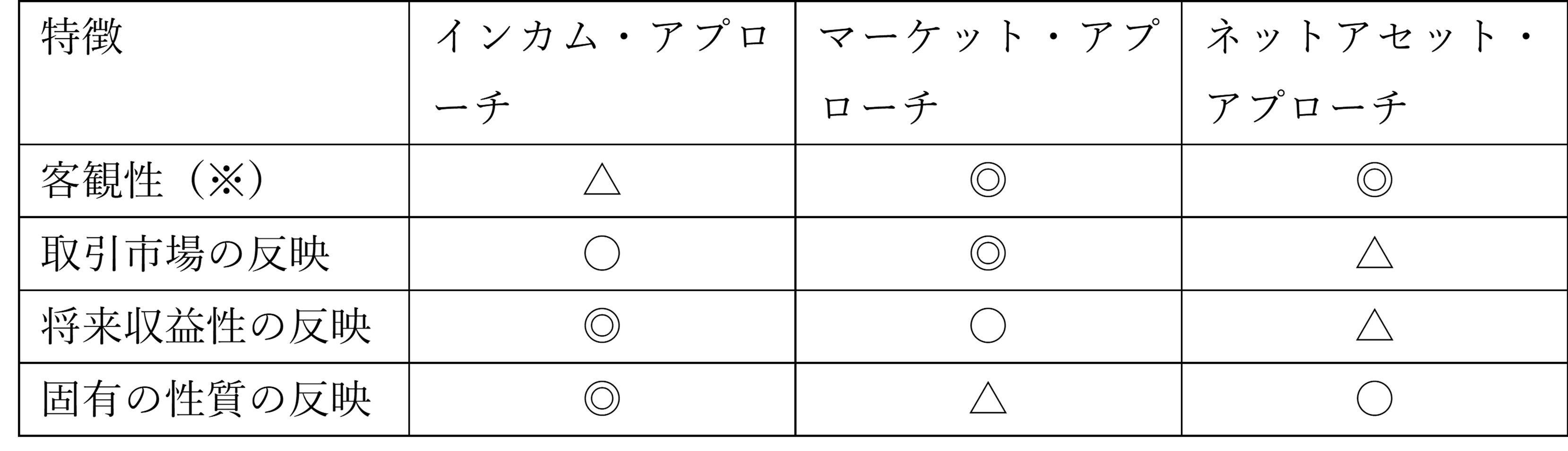

Q4 評価アプローチごとの特徴や長短はどのように整理されるのでしょうか

それぞれの評価アプローチには一長一短があり、必ず正しい唯一の評価方法が存在するものではありません。

例えば、成長基調にある会社であれば、ネットアセット・アプローチでは過小評価となるおそれがあります。

また、会社の継続性に疑義があればインカム・アプローチはなじみません。

このため、それぞれの評価アプローチについて適切な場面ごとに、長短を考慮したうえで比較検討し、複数の評価アプローチを複数併用して評価するなど工夫されることも多いです。

併用の際の取り入れる割合については実務上確立されたものはなくケースバイケースになりやすいです。

なお、会社法上の株式価格をめぐる裁判ではインカム・アプローチを採用するものが最近では主流になっているという分析もあります。

上記の3つの評価アプローチの特徴を比較すると以下の通りです。

Q5 実際に用いられる具体的な評価方法について、その特徴や長短はどのように整理されるのでしょうか

上記の3つの評価アプローチは、このあと解説するようにそれぞれさらに具体的な評価方法に分類されます。

それぞれの評価方法に長短、また評価方法を採用する際の個別の注意点があり、その適用には専門的な知見を要します。

例えば、

・類似上場会社法の際の類似性の問題、

・時価純資産法の際の時価の正当性、

・DCF法の際の将来キャッシュフロー予測の適切性(税引後当期純利益にノン・キャッシュ費用(減価償却費等)を加算した額から、必要な資本支出額(要設備投資額等)を控除した額を予測することの難しさ)

などには、専門的な知見を要するものです。

Q6 DCF法、利益還元法、配当還元法:インカム・アプローチには、どのような評価方法があるのでしょうか。その注意点も教えてください

インカム・アプローチには、DCF法(ディスカウンテッド・キャッシュ・フロー法)、利益還元法、配当還元法があります。

それぞれの意義と注意点は以下の通りです。

①DCF法

将来の期待キャッシュフローの割引現在価値に基づいて価値を評価する方法です。

最も合理的な手法とされます。

しかし一方で、信頼できるキャッシュフロー予測が得られるかなど客観性に難があります。

②利益還元法

会計上の利益を一定の割引率で割り引くことによって価値を評価する方法です。

存在意義そのものについて疑問を投げかける見解があります。

③配当還元法

実際に払われた配当額に基づいて将来配当額を予想する方法です。

株主にプロラタ価値を保障するものではなく一切用いられるべきではないとの見解があります。

Q7 市場株価法、類似上場会社法、取引事例法:マーケット・アプローチには、どのような評価方法があるのでしょうか。その注意点も教えてください

マーケット・アプローチには、市場株価法、類似上場会社法、取引事例法があります。

それぞれの意義は以下の通りです。

①市場株価法

上場会社の市場価格を基準に評価する方法です

②類似上場会社法

類似上場会社の市場株価と比較して評価する方法です

③取引事例法

当該会社の過去の株式売買時の取引価額をもとに評価する方法です

Q8 簿価純資産法、時価純資産法(再調達価額)・修正簿価純資産法、時価純資産法(清算処分価額):ネットアセット・アプローチには、どのような評価方法があるのでしょうか。その注意点も教えてください

ネットアセット・アプローチには、簿価純資産法、時価純資産法(再調達価額)・修正簿価純資産法、時価純資産法(清算処分価額)があります。

それぞれの意義と注意点は以下の通りです。

①簿価純資産法

会計上の純資産価額に基づいて評価する方法です

②時価純資産法(再調達価額)・修正簿価純資産法

貸借対照表の資産及び負債を時価評価(再調達価額)し、これをもとにした純資産価額に基づいて評価する方法です。

修正簿価純資産法とは、帳簿価額を基礎にして土地など比較的容易に時価評価できるもののみを時価評価(再調達価額)して評価するものです。

修正簿価純資産法は裁判で用いられることが相当数あります。

しかし、仮想的な企業の再構築コストを評価すること自体が無意味であると批判する見解もあります。

③時価純資産法(清算処分価額)

上記②について時価を、個別資産の処分価額を用いて評価する方法です。

株式価値の下限を画するという点で意義があるものとされます。

Q9 非流動性ディスカウントとはどのようなものでしょうか

非流動性ディスカウントの論点は、上場会社株式と比較して流動性が低く、換金にはコストがかかる点をとらえて、価値を相対的に低減させる方向に考慮させるべきか否かという論点です。

一般的な取引では考慮される論点ではあるものの、裁判上での価値評価においても同様に考慮されるかは別問題です。

内容によっては必ずしも禁じられないとの見解が有力であるように思われます。

Q10 コントロール・プレミアム、マイノリティ・ディスカウントとはどのようなものでしょうか

コントロール・プレミアムの論点は、支配権の移動を伴う場合、その支配権相当分について、価値を増額させる方向に考慮させるべきか否かという論点です。

一方、マイノリティ・ディスカウント(少数派ディスカウント)の論点は、支配権を有しないことを考慮して、価値を減額させる方向に考慮させるべきか否かという論点です。

コントロール・プレミアムの論点は一定程度肯定的な見解が多いと思われます。

一方、マイノリティ・ディスカウント(少数派ディスカウント)の論点については、肯定的な見解もありますが、否定的な見解が有力と思われます。

これを認めると株主にプロラタ価値を与えないことになるためです。

Q11 時価純資産法(再調達価額)における税効果の問題とはどのようなものでしょうか

時価純資産法(再調達価額)における税効果の論点とは、資産及び負債を時価で評価替えしたときの資産の含み損益相当にかかる税効果を評価に反映させるべきか否かという論点です。

不動産など含み益が多額になるものがある場合には争点になりやすいです。

なお、清算処分価額で評価する場合には当然にかかる税効果を考慮すべきとされます。

Q12 評価方法の個別論点については、どういった重要さがあるのでしょうか

非流動性ディスカウント、コントロール・プレミアム、マイノリティ・ディスカウント、時価純資産法(再調達価額)における税効果の問題といった個別論点については、いずれも、採用の是非や、合理的な水準の見解について裁判例・学説上不確定であり争点になりやすいものです。

いずれも評価額に少なくない影響を与える重要な論点であり、その扱いには専門的な知見を要します。

Q13 課税評価額を算定する方法にはどのようなものがありますか。紛争実務ではどのように考慮されるのでしょうか

上記の評価アプローチによるものとは別に、課税価格を算出するための評価方法として、相続税財産評価に関する基本通達に基づいた、類似業種比準価額、純資産価額、配当還元方式があります。

それぞれまたはこの併用によって算定する方法があります。

客観性に優れるものですが、これらはいずれも性質上課税の公平性を保つために機械的な算出をするものです。株式の本質的な価値の算定を目的とするものではありません。

こうしたことなどもあり、近時の会社法上の株価評価に関する裁判例ではほぼ採用されていないようです。

しかし、評価アプローチに比べて客観性に優れる点はたしかにあるため、例えば家族間紛争で株価評価が問題になる場合など、評価の前提となる事実関係や資料等について情報の偏りが著しい場合などには、便宜上考慮される場合もあります。

Q14 実務上、非上場の株式の評価はどのようにして決められるのでしょうか

実務上は、株式買取請求における「公正な価格」の評価方式や税務上の評価に用いられる評価方式等を参考にしながら、価格そのものについて合意をするということもよくあります。

あるいは、相続税申告書に記載の評価額や会社の決算書類を参考にして価格を合意することもあります。

また、税務上の評価に用いられる評価方式等で良いと当事者が合意した場合には当該評価方式で評価する場合もあります。

これら合意がなんら整わない時には、裁判手続の中で鑑定をし、公平な評価額を裁判所が定めます。

Q15 当事者間で株価又はその評価方法の合意ができなかったとき、株式の評価について裁判所はどのような判断を下すのでしょうか

株式買取請求など会社法に関係して株式価格が問題となるような事例では、純資産価額に基づいて評価するケースが圧倒的に多いです。

理論上は、正しく資料や事実を適用できる限りにおいて、DCF法(ディスカウンテッド・キャッシュ・フロー法)が最も正しく株価を表すものとされています。裁判実務でも採用された件数は相当数あります。

しかし、DCF法には客観性(評価に恣意が入る余地の小ささ)が弱いという弱点があります。その前提とする事実関係や資料について恣意が介入しやすい問題があります。

収益還元法・配当還元法が採用された事例も相当の件数ありますが、その存在意義そのものについて批判的な見解もあります。類似業種批准法は相当数ありますが、取引事例法についてはほとんど採用事例が見られません。

なお、純資産方式、収益還元方式及び配当還元方式の併用方式が用いられていることが多いと整理する調査意見もあります(併用の際の比重については、対象株式が占める総株式に対する比率が低い場合は配当還元方式の比重が大きくなり、かかる比率が比較的高い場合には、収益還元方式又は純資産方式の比重が大きくなるようであると整理しています)。

株式評価をめぐる裁判実務は、平成以前と以後とで様相が異なり、時間の経過とともに精緻化されていっている状況です。

このため、過去の事例が果たして現在同様に適用されるかについては、慎重な検討が必要です。

また、同族会社の株式の評価に関しては、収益還元方式よりも、純資産方式の比重を大きく見る傾向があると整理するものもあります。

同族会社の場合、所有と経営が実質的に一致しており、間接的に保有する一族の資産の分割の実質を有すると評価しうることや、収益性について不確定要素が高いこと等から、同族会社であることを、純資産方式を採用する理由として挙げている判例も複数あります。

会社法に関係して株式価格が問題となるような事例の分析・精緻化は進んできています。しかし、相続や離婚といったような家族法に関係して問題となるような事例においては、裁判所も弁護士側も必ずしも十分な分析が行われる環境とは思われない面もあります。

評価額について当事者間で一定の合意が形成できない場合には、以上のような評価方法をもとにして裁判所が選任する鑑定人が評価するべく、公的鑑定に付される場合があります。なお、公的鑑定に付される場合には、事前に私的鑑定を提出する場合もあります。

いずれにせよ、裁判実務の状況をよく考慮の上、鑑定については、その依頼趣旨や前提事実について評価人によく説明し、内容についてよく協議することがポイントです。

Q16 非上場の会社といっても、資産管理会社の場合は、どのように評価されるのでしょうか

以上は、特に非公開会社のうち事業会社を念頭において解説したものです。

一方、富裕層世帯では、自己の資産管理のために法人を活用している場合があります。

かかる法人がいわゆる「資産管理会社」ですが、資産管理会社は事業を行わず、その資産を管理運用するのみですから、評価方法には一定の傾向があります。

すなわち、資産の保有を目的とする点で純資産価額方式は必ず考慮され、その比重も大きくなります。

これに加えて、資産管理会社が保有する資産に収益性の高いものがある場合などには収益還元方式も一定割合考慮されることもあります。

資産管理会社名義で保有している資産が少ない場合(例えばビル一棟のみなど)や、設立して間もない場合などには、その資産それぞれを時価評価して計算する、すなわち株式評価ではなく単に個々の資産を評価して整理する場合もあり得ます。

以上、特に富裕層世帯の相続に特有のポイントを解説してきました。

これらの論点について正当な結果を求めるためには、事実関係及び法律関係を整理して、適切な分析に基づいた方針のもと、正確に主張立証していくことが重要です。

もし、相続問題、遺留分の問題を巡ってお悩みの方は、初回のご相談は30分間無料※ですので、少しでもお困りの際にはお気軽にご相談ください。

※ ご相談の内容や、ご相談の態様・時間帯等によっては、あらかじめご案内の上、別途法律相談料をいただくことがございます。