Information > コラム

2024.11.19

個人開業医の離婚 〜個人事業主世帯の離婚の特徴〜

今回のコラムでは医師の離婚のうち、個人開業医の世帯について取り上げます。

岩崎総合法律事務所は、医師・医者、資産家、高額所得者などの「富裕層」と呼ばれるお客様に対する法務サービス Legal Prime® の提供を通して、医師・医者世帯の離婚事件も取り扱ってきました。

医師・医者世帯特有の問題について、最善の解決となるようにサポートしています。

給与所得者とは異なり、個人開業医には、婚姻費用算出にあたっての収入の取扱い、財産分与にあたっての資産の取扱い、財産分与割合など、検討すべき特殊論点が多く存在します。

厚労省の「医療施設調査」によれば、令和3年10月1日時点において、一般診療所は「個人」が二番目に多く 40,304 施設(同 38.6%)となっています。

個人開業医は、特に一般診療所は多いのです。

離婚についてお悩みの個人開業医の方やその配偶者の方は、当事務所までお問合せください。

関連記事

医師・医者の離婚 ~ 医療法人の「持分」を巡る財産分与等 ~

医師・医者の離婚 〜持分なし医療法人、MS法人〜

個人開業医の離婚 ~個人事業主世帯の離婚の特徴~

医師・医者の離婚 〜配偶者の持分や、配偶者が理事の問題〜

資産の多い夫婦が離婚する場合の財産分与

医療法人が「MS法人」を設立するメリットと注意点

医師ではない皆様が医療機関を経営する方法と注意点

弊事務所では、富裕層法務サービス Legal Prime® を通じ、資産家、投資家、会社経営者などの資産・収入の多いお客様に対し多様なサポートを提供してまいりました。

これにより得られた知見の一部を書籍化し発売中です。ご興味をお持ちいただけましたら、書影をクリックして詳細をご確認ください。

目次

- 医師・医者の離婚ではどのような点が問題になりやすいですか。どのような特徴があるでしょうか。

- 配偶者との関係が悪化し、近々別居を考えています。別居後、婚姻費用を請求する予定ですが、個人開業医の場合の一般的な婚姻費用の算出方法について教えてください。

- 配偶者の確定申告書では、異常に高額な経費が計上され、「課税される所得金額」欄の額が低い金額となっています。この場合でも「課税される所得金額」欄の額をもとに婚姻費用が算出されることになりますか。

- 配偶者は個人開業医としての本職での収入のほか、不動産の運営でも収入を得ています。配偶者の確定申告書上では、必要経費として多額の減価償却費が計上されています。減価償却費の扱いはどうなりますか。

- 夫婦関係が悪化してから配偶者の収入が著しく減少しています。この場合、直近の減少した配偶者の収入をもとに婚姻費用が算出されることになりますか。

- 個人開業医の配偶者の保有している財産はすべて財産分与の対象になりますか。まず、財産分与に関する一般論を教えてください。

- 個人開業医である配偶者の財産は事業のためのお金でもあるように思いますが、配偶者の財産全てが財産分与の対象になるのでしょうか。

- 配偶者は、夫婦の生活用財産と診療所用の資産を分けて管理しているようです。この場合でも、診療所用の財産が財産分与の対象となりますか。

- 個人開業医である配偶者には事業を営むための借入(借金)があります。また、借り入れたお金で買った資産(設備)があります。これらも財産分与にあたって考慮されますか。

- 別居日時点で、配偶者が特定の租税公課を支払うことが確定しています。このような租税公課の支払債務は財産分与の対象に含まれますか。

- 配偶者が結婚前から保有していた財産は財産分与の対象となるのでしょうか。

- 婚姻費用や財産分与について、夫婦間で争いが生じないようにするため、事前に取るべき対策はありますか。

医師の離婚について

婚姻費用について

財産分与について

医師の離婚について

Q0 医師・医者の離婚ではどのような点が問題になりやすいですか。どのような特徴があるでしょうか。

医師・医者の多くは高額所得者であり、それによって多くの資産を保有していることがあります。

こうした収入や資産の多さが離婚問題(特に財産分与や婚姻費用・養育費の問題)を複雑にします。

離婚問題を抱える一般世帯のケースに当てはまらない特殊論点・特殊考慮事項を生じさせるからです。

特に医療法人やMS法人(MS=メディカル・サービス)を経営している場合にはその法人の扱いが極めて重要な論点となります。

個人事業主・自営形態の開業医の場合にはその病院の設備や借入の性質・状況なども論点となります。

後継者がいる場合には、離婚問題の処理の仕方がスムーズな承継に支障を生じさせないかも考慮事情となります。

医者がその職について地域社会に負う公益的責任も離婚問題に影響を及ぼすことがあります。

資産運用を積極的に行っている世帯であれば、運用資産の意義・特性を正確に理解できなければいけません。

このように医師・医者の離婚問題を適切に解決するためには、

資産家・高額所得者ゆえの特殊論点・実務に精通していることや、

医療法、医業業界実務に精通していることが必要です。

婚姻費用について

Q1 配偶者との関係が悪化し、近々別居を考えています。別居後、婚姻費用を請求する予定ですが、個人開業医の場合の一般的な婚姻費用の算出方法について教えてください。

婚姻費用とは、夫婦が生活を送るために必要なすべての費用をいいます。

婚姻費用の算定方法について、まず、夫婦それぞれの総収入から、税金や社会保険料、職業費(被服費、交通費等)、特別経費(住居費、医療費等)を差し引いた金額(これを基礎収入と呼びます。通常、各自の収入に応じた一定の割合を用いて計算します。)を算出します。

個人開業医の場合には、確定申告書の「課税される所得金額」欄に記載されている金額が婚姻費用を算出するための総収入です。

そして、婚姻費用を受け取る権利がある人(権利者といいます。)、支払う義務がある人(義務者といいます。)、子どもがいる場合は子ども、これら全員が同居していると仮定し、夫婦それぞれの基礎収入の合計を一定の数値(生活費指数)で按分して算出される額から、権利者世帯の基礎収入を控除して算出します。

この算出方法に基づいて、婚姻費用を簡単かつ迅速に計算するために作成されたのが「婚姻費用算定表」です(詳細は裁判所のホームページをご覧ください)。

婚姻費用算定表は、当事者それぞれの収入や子どもの人数、年齢に応じて、手軽に婚姻費用を計算できるように作られています。

そのため、便利な反面、高額所得者など富裕層の方の場合は別途の考慮が必要です。

高額所得者の方の婚姻費用については、こちらのコラムをご覧ください。

Q2 配偶者の確定申告書では、異常に高額な経費が計上され、「課税される所得金額」欄の額が低い金額となっています。この場合でも「課税される所得金額」欄の額をもとに婚姻費用が算出されることになりますか。

前記のとおり、個人開業医の場合、婚姻費用は、必要経費を差し引いた後の「課税される所得金額」欄の額を基に計算されます。

したがって、配偶者が確定申告で多額の必要経費を計上していても、それがただちに考慮されるわけではありません。

ただし、税金対策として過度に高額な必要経費が計上されている場合は、その分を「課税される所得金額」欄記載の額に加算することが認められる場合があります。

Q3 配偶者は個人開業医としての本職での収入のほか、不動産の運営でも収入を得ています。配偶者の確定申告書上では、必要経費として多額の減価償却費が計上されています。減価償却費の扱いはどうなりますか。

減価償却費は実際に支払っている費用ではないため、婚姻費用を算定する際に必要経費として控除されるべきではありません。

したがって、原則として、減価償却費は「課税される所得金額」の額に加算されます。

ただし、ローンがある場合は注意が必要です。

適正な金額の減価償却費であれば、適切な必要経費として個人開業医の売上から差し引くことが認められます(したがって、適正な金額の減価償却費の場合には、「課税される所得金額」に加算することは認められません)。

一方で、減価償却費が過大な場合には、その年のローン返済額が婚姻費用の算定時に考慮されることとなります。

ローンがある場合には、減価償却費や借入金返済を無視すると不適切な結果になるため、また、可処分所得を正確に把握するため、裁判実務ではこのような処理が行われています。

Q4 夫婦関係が悪化してから配偶者の収入が著しく減少しています。この場合、直近の減少した配偶者の収入をもとに婚姻費用が算出されることになりますか。

個人開業医は、給与所得者と比較すると、やや自らの収入を操作しやすい傾向にあります。

夫婦関係が悪化している場合には、今後の婚姻費用の支払いの負担を意識して、業務量をセーブし、意図的に年収を低くしているケースも考えられます(ただ、法人経営者と異なり、個人開業医の場合は利益=所得です。そのため、法人経営者と比較した場合には、はるかに所得そのもののコントロールは難しいケースが多いです)。

また、そもそもこのような場合でなくとも、個人事業として営む職種によっては年ごとの収入に著しい差がある場合があります。

このような場合に、直近年度の年収のみをもとに婚姻費用を算出してしまっては権利者にとって不公平な結果が生じる可能性があります。そのため、このような場合には、過去数年分(例えば直近3年分)の年収の平均をもとに婚姻費用が算出されるケースもあります。

財産分与について

Q5 個人開業医の配偶者の保有している財産はすべて財産分与の対象になりますか。まず、財産分与に関する一般論を教えてください。

財産分与とは、結婚期間中に夫婦で築いた共有財産を分け合う手続です。

そして、財産分与の割合を決定するにあたっては、原則として「2分の1ルール」が適用されます。

これは、婚姻期間中に形成された夫婦の財産への貢献度が夫婦間で等しいとみなして、財産をそれぞれ半分ずつ分けるという考え方です。

裁判の実務では、この「2分の1ルール」が強力な原則として適用されています。特別な事情がない限り、財産分与の割合は原則として半分ずつになります。

なお、2024年5月に成立した民法等の一部を改正する法律(令和6年法律第33号)では、原則として寄与の割合は「相等しいもの」と規定され、民法で「2分の1ルール」が明文化されることになりました。

この改正民法は2026年5月までには施行される予定です。

Q6 個人開業医である配偶者の財産は事業のためのお金でもあるように思いますが、配偶者の財産全てが財産分与の対象になるのでしょうか。

個人事業主・自営形態の開業医の場合には、事業性資産・負債が個人に紐づいているので、これらを一つ一つ分析していかなければなりません。

個人開業医の財産は、従業員への給与、仕入れその他事業のためのお金でもあります。

もっとも、このような財産であっても、配偶者の貢献があってこそ形成されたものとみなされ、原則として財産分与の対象になります。

財産が夫婦名義か、仕事用かどうかは考慮されないのが通常です。

そのため、個人開業医を営む配偶者からすれば、財産分与が事業に与えるインパクトは極めて大きくなる場合があります。

例えば、院内設備をリースではなく購入している場合などには、それらが財産分与の対象になります。

時価評価が難しいので、一定の規模になる場合には一大論点となります。

時価評価の際には再調達価額や中古市場価格を求めていくことになりますが、多くの場合難航します。

Q7 配偶者は、夫婦の生活用財産と診療所用の資産を分けて管理しているようです。この場合でも、診療所用の財産が財産分与の対象となりますか。

前記のとおり、個人開業医の保有している財産は原則として全て財産分与の対象となります。

ただし、財産分与にあたっては「一切の事情」が考慮されることから、診療所用の資産が財産分与の対象から除外される可能性はあります。

この「一切の事情」については、民法768条第3項に「当事者双方がその協力によって得た財産の額その他一切の事情を考慮して」財産分与について判断するというように規定されています。

これは、財産分与の諸要素に具体的な数値として反映できない事情を「一切の事情」として考慮し、財産分与にこれを反映させることとしているのです。

なお、上記民法改正による改正後の民法768条第3項では、「離婚後の当事者間の財産上の衡平を図るため、当事者双方がその婚姻中に取得し、又は維持した財産の額及びその取得又は維持についての各当事者の寄与の程度、婚姻の期間、婚姻中の生活水準、婚姻中の協力及び扶助の状況、各当事者の年齢、心身の状況、職業及び収入その他一切の事情を考慮」と規定され、どのような事情が「一切の事情」として考慮されるのかが具体化されています。

資産管理の状況や配偶者の貢献度が重要

「一切の事情」が考慮され、診療所用の資産が財産分与の対象から除外されることとなるかは、資産管理の状況が重要です。

例えば、配偶者が、夫婦の預貯金と診療所用の預貯金を徹底して分けて管理している場合には、診療所用の財産が財産分与の対象から除外される可能性が高まります。

また、診療所用の資産に対する他方配偶者(Q7でいう相談者)の言動も重要です。

ファミリー(夫婦)の財産ではない診療所用の資産であることを他方配偶者も認めていたような言動、経緯が存在する場合には診療所用の財産が財産分与の対象から除外される可能性が高まります。

そのほか、他方配偶者の病院への関わり方も重要です。

他方配偶者がろくに報酬を受け取らずに診療所を支えていた場合には、仮に診療所用の資産とファミリー(夫婦)用の資産が徹底して分けて使用されていたとしても、それが財産分与の対象とされる可能性があります。

Q8 個人開業医である配偶者には事業を営むための借入(借金)があります。また、借り入れたお金で買った資産(設備)があります。これらも財産分与にあたって考慮されますか。

財産分与において債務といった消極財産は財産分与の対象とならないのが原則であり、事業のための借入債務も原則として財産分与の対象となりません。

例えば、運転資金に充当する目的の借入などは財産分与で考慮されないことが通常です。

もっとも、事業用の資産のみが財産分与の対象となり、事業のための借入は財産分与の対象とならないのでは、事業を営む配偶者からすれば、事業のための財産を他方配偶者(相手方)に分与し、事業のための借金は自身で負い続ける結果となり、不公平な結論となります。

そのため、財産分与の事業用の資産が財産分与の対象となる場合には、事業のための借入債務も財産分与の対象とされる可能性が高いです。

このように、負債はその性質や使途が重要な論点となります。

Q9 別居日時点で、配偶者が特定の租税公課を支払うことが確定しています。このような租税公課の支払債務は財産分与の対象に含まれますか。

このような租税公課の支払債務は財産分与の対象となります。

財産分与の基準日時点(通常は別居日です。)で、租税公課を支払うことが確定している場合には、このような租税公課も財産分与の対象に含まれることとなります。

Q10 配偶者が結婚前から保有していた財産は財産分与の対象となるのでしょうか。

婚姻前から保有している財産(婚前財産)は通常、特有財産として財産分与の対象となりません。

もっとも、婚前財産が特有財産として認められるためには、婚姻期間等にもよりますが、婚前財産は婚姻後に生活のために使用しないなど、婚前と婚後の財産が徹底的に分別管理されている必要があります。

そして、基準時に保有している財産が特有財産であることは、特有財産であることを認めてほしい側から主張・立証する必要があり、その立証のハードルは一般に想定される以上に高いものです。

個人開業医の場合には、婚前から保有している財産があるとしても、プライベートと事業の支出が混同しやすく、資産や収支の変動も大きいものです。

このため、特有財産性の立証は多くの場合で難しく、特有財産性が否定されるケースも多いように思います。

Q11 婚姻費用や財産分与について、夫婦間で争いが生じないようにするため、事前に取るべき対策はありますか。

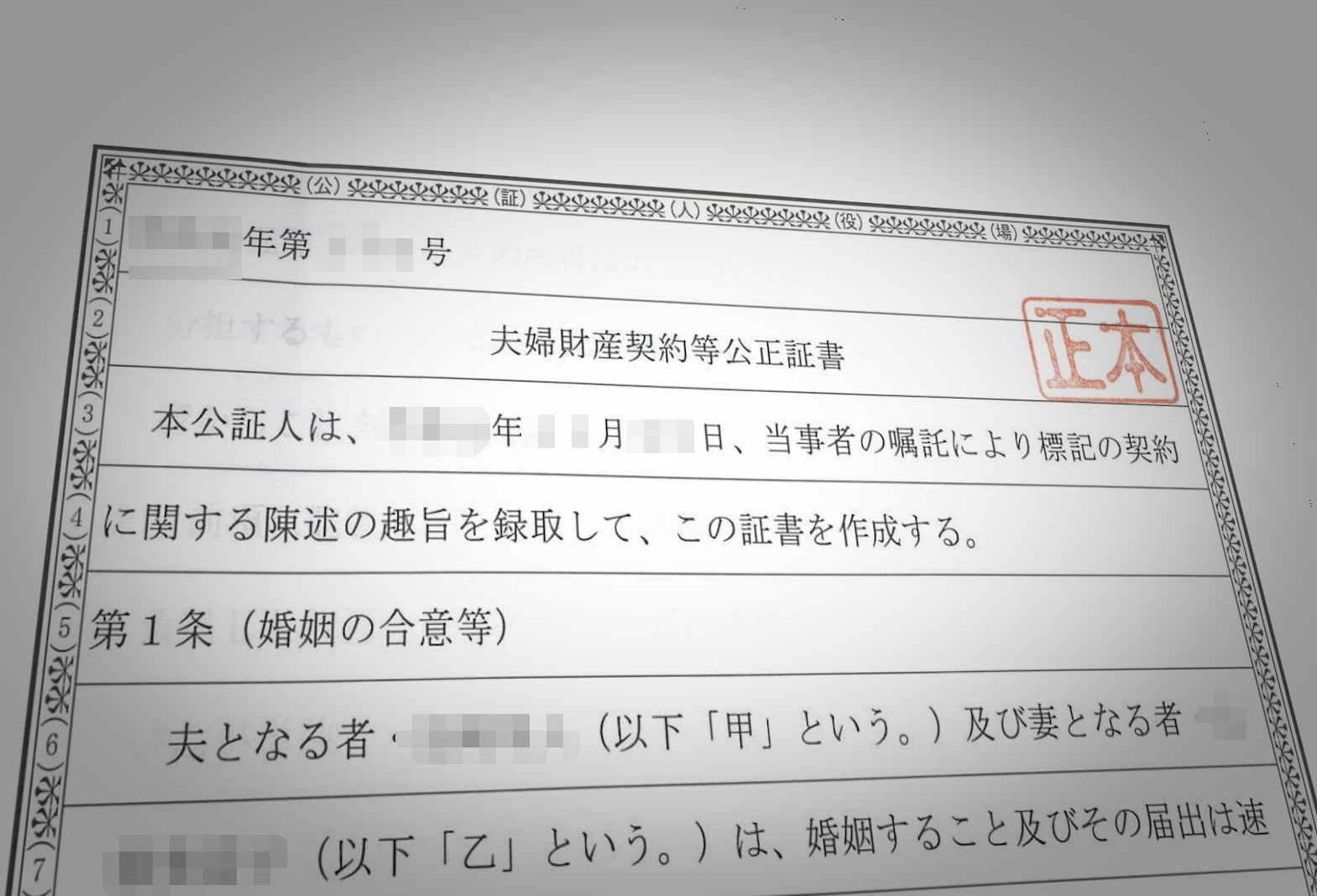

結婚前であれば、必ず夫婦財産契約(婚前契約とも呼ばれます)を活用してください。夫婦財産契約についての詳細は、こちらのコラムで解説しています。

婚前契約は、生活費の分担方法や財産分与の対象についての取り決め、その他夫婦の生活上のルールなどを定めるものであり、トラブルを未然に防ぎ、もしトラブルが発生したときも複雑化させないために非常に有用な手段です。

もちろん、あまりに不公平な内容とすることには問題がありますので、バランスが重要になります。

また、婚前契約という名の通り、結婚前に締結する必要があります。

結婚後でも婚後契約という手段がある

ただ、婚前契約をしていない夫婦が、結婚後に夫婦間で財産に関する取り決めができないかというと、そうではありません。

財産分与の負担額は一律に決まるものではなく、特定の事実を基に法的評価を踏まえて決定されます。

結婚後でも、このような法的評価が必要な部分については、「婚後契約」を通じて配偶者と合意することで、財産分与に備えることができる場合があります(婚後契約についての詳細は、こちらのコラムで解説しています)。

このほか、特定の財産に関する共通認識を形成するために、ファミリーガバナンス契約を締結することも有効です。

おわりに

以上、個人開業医の離婚をめぐる問題を取り上げました。

個人開業医の離婚に関わる論点を漏れなく適切に主張するためには、個人開業医の離婚に精通した専門家のサポートが不可欠です。

もしお悩みの方は初回のご相談は30分間無料※ですので、少しでもお困りの際には当事務所にお気軽にご相談ください。

※ご相談の内容や、ご相談の態様・時間帯等によっては、あらかじめご案内の上、別途法律相談料をいただくことがございます。